住宅購入の際、親からの支援はいくらまで受けられる?平均額と非課税額まで徹底解説!

本記事では「住宅購入資金が足りなくて親に資金援助してもらおうと考えている」「贈与は税金がかかるらしいが、できれば税金は取られたくない…」そんな悩みを解説します。

数千万円ものお金がかかるマイホーム。取得費用やローンの頭金として親からの援助が必要な方も多いのではないでしょうか。ただ、親から資金援助を受けた場合、法律上では「贈与」に当たるため税金を払わなくてはなりません。

かかる税金を最低限にして、少しでも援助金を多くもらえるよう対策しましょう。

購入時に親から支援を貰う場合の平均額は?

まずは、住宅購入に関して、多くの人が親からどれくらい援助してもらっているのか、援助金の平均額について解説します。

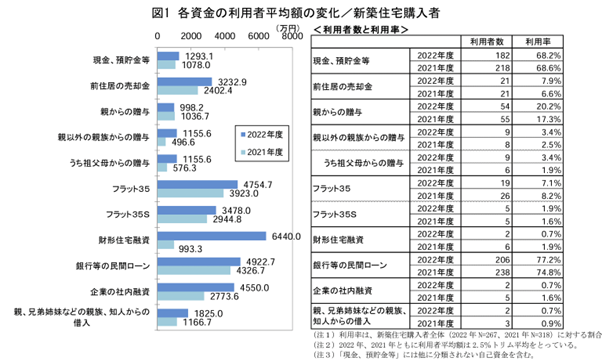

以下は、2022年度の住宅購入資金の内訳に関する調査結果です。まずは新築住宅購入の平均額から見てみましょう。

上記のデータから新築住宅の際、親から資金援助を受けた場合の平均援助額は998.2万円、利用者率はおよそ20%であることがわかります。新築は購入価格が高いため、足りない資金を援助で穴埋めするケースが多いようです。

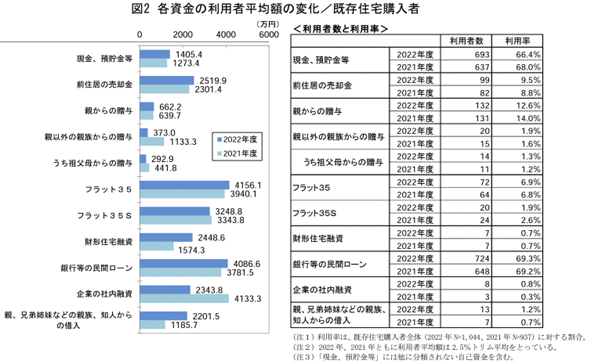

また、以下は既存住宅を購入した場合のデータです。

新築住宅と比べ既存住宅の場合は援助金の平均額が662.2万円、利用率はおよそ12%と低い結果です。購入価格が新築より低い分、援助を必要としないケースが多いようです。

2022年度の傾向は?

住宅購入に際して親から資金援助を受けた場合の平均額と利用者率の傾向を、2021年度と2022年度で比較しました。

| 平均額 | 利用者率 | |

| 新築住宅(2021年度) | 1036.7万円 | 17.3% |

| 新築住宅(2022年度) | 998.2万円 | 20.2% |

| 既存住宅(2021年度) | 639.7万円 | 14.0% |

| 既存住宅(2022年度) | 662.2万円 | 12.6% |

上記の表から、新築住宅については平均額は下がっているが利用者率は高く、既存住宅につては平均額は上がっているが利用者率は減少したことがわかります。

支援には3種類ある!

住宅購入資金の支援を受ける方法は、主に以下の3つに分かれます。

- ● 贈与

- ● 借り入れ

- ● 共有

それぞれで関わってくる税金や制度の特徴が異なるので、自身に合った選択をしましょう。

①贈与

贈与とは、自身の財産を相手に渡す契約方法の1種です。親から住宅購入金を援助してもらった場合、基本的には贈与とみなされます。

贈与を選択するメリットとデメリットを以下の表にまとめました。

| メリット | デメリット |

| 自己負担額が減る | 一定額以上で贈与税が発生する |

| ローン審査が降りやすい | 税金が0円でも申告が必要 |

| トータルで払う利息が少なく済む | 相続争いのトラブルが起きやすい |

贈与の場合、年間110万円の基礎控除を上回る金額に対して贈与税が発生します。ただし贈与税には特例の非課税制度があり、一定の要件を満たせば贈与税がかかりません。非課税制度には主に以下の2つが挙げられます。

| 住宅取得資金贈与の特例 | 住宅の取得を目的とした贈与を受ける場合に、500万円〜1000万円まで非課税になる |

| 相続時精算課税制度 | 受贈者が2500万円まで贈与税を納めずに受け取れ、贈与者が亡くなったときに相続税額を計算して納税する |

また、親から資金を贈与してもらう場合、贈与を受けた証明として必ず以下の手順をおこなってください。

- ● 贈与契約書を作成する

- ● お金は預金口座から預金口座へ(現金受け渡しはNG)

- ● 贈与税を期日内に申告する

上記の手順を踏まえなかった場合、税務署からペナルティを受けたり、追加の課税が発生する可能性があります。

②借り入れ

資金援助のお金を、もらうのではなく借りる場合「借り入れ」に該当します。借り入れは偏在期限と返済方法を定めて、借用者を作った上で行いましょう。

借り入れのメリットとデメリットを以下の表にまとめました。

| メリット | デメリット |

| 住宅ローンに比べ金利が少なく済む | 金利を0%にはできない |

| 担保の提供が必要ない | 借用書を書かなければならない |

| 返済の内容をある程度自由に決められる | |

| 贈与税が発生しない |

親から借り入れで注意すべき点は、無茶な返済設定の場合贈与だとみなされるところです。例えば明らかに低い金利と現実的でない返済期限で借用者を作成した場合、借り入れと認められ贈与税が発生する可能性があります。

借用書を作成して借り入れする際は、以下のポイントをおさえましょう。

- ● 一般的な住宅金利を参考に金利を設定する

- ● 返済期限は通常の住宅ローンよりも短めに設定する

- ● 返済は現金ではなく口座を用いる

心配な方は最寄りの税務署で相談しながら借用書を作ることをおすすめします。

③共有

住宅を親子共有名義で購入した場合、借り入れ金利や贈与税をかけずに住宅を購入できます。購入は親子で行いますが、必ずしも親が同居する必要はありません。

住宅を親子共有名義で購入するメリットとデメリットを以下の表にまとめました。

| メリット | デメリット |

| 金利や贈与税が発生しない | 親にも不動産取得税がかかる |

| 持分割合で負担額を設定できる | 相続の際に持分を巡ってトラブルが起こる可能性がある |

| 購入できる住宅の幅が増える |

共有名義で住宅ローンに加入する場合、ペアローンとリレーローンの2種類の選択肢があります。ペアローンは親子で別々にローン契約するタイプ、リレーローンは親が先にローン返済を行い、途中で子共に引き継ぐタイプです。

相続時のトラブルを避けるためにも、共有で住宅を購入する際は加入するローンのタイプや金額など事前に家族全員で話し合っておきましょう。

贈与税って?住宅支援にはどう関わるの?

親から借り入れ、共有以外の方法で資金援助を受けた場合、基本的に贈与とみなされ贈与税を払わなければなりません。贈与税の割合はどれくらいなのか、節税や非課税はできるのかなど、本章で贈与税について理解を深めましょう。

贈与税の概要

そもそも贈与税とは贈与によって財産が移る際、財産の価値に対して課される税金のことです。贈与税の割合は法律で定められており、基本的には贈与額が大きいほど税率が高い傾向があります。

また、贈与税は直系卑属(血縁者)と一般(血縁者以外)で税率が異なります。

直系卑属と一般での贈与税率を以下の表にまとめました。

| 税率 | 課税財産額(直系卑属) | 課税財産額(一般) |

| 10% | 〜200万円 | 〜200万円 |

| 15% | 〜400万円 | 〜300万円 |

| 20% | 〜600万円 | 〜400万円 |

| 30% | 〜1000万円 | 〜600万円 |

| 40% | 〜1500万円 | 〜1000万円 |

| 45% | 〜3000万円 | 〜1500万円 |

| 50% | 〜4500万円 | 〜3000万円 |

| 55% | 4500万円〜 | 3000万円〜 |

基本的に血縁者のほうが税率は優遇されています。贈与税の課税範囲は1年間に発生した贈与額に対して発生するため、財産を1年毎に分けることで節税が可能です。

例えば1000万円の財産を一括で贈与した場合、直系卑属で30%の税率で300万円の贈与税が発生します。しかし、1000万円を毎年200万円で5年に分割して贈与した場合、かかる税率は10%×5年のため、最終的な贈与税は100万円で済みます。

年間110万円までなら非課税に

贈与税には年間110万円の基礎控除が存在します。例えば年間の贈与が100万円の場合、基礎控除110万円を差し引けば支払う贈与税は0円です。年間贈与が200万円なら200万円-基礎控除110万円=90万円で、支払う贈与税は9万円となります。

もし、住宅の購入を急いでいないなら、親から毎年100万円以下の贈与を受けるのをおすすめします。ただし、贈与を受ける際は贈与契約書を作成し、贈与税が0円でも毎年必ず確定申告をしなければなりません。

住宅取得等資金の贈与税の非課税の特例を使おう

贈与金を住宅購入の用途に使う場合、基礎控除とは別に特例の非課税制度を併用できます。

本制度は一定の要件を満たすことで贈与金額の非課税枠上限を引き上げるシステムなのですが、年々限度額が縮小しているため年度毎で非課税額が異なります。現時点(2023年)の非課税限度額は1000万円ですが、2024年以降はまだ決まっていません。

住宅取得等資金の贈与税の非課税の特例とは?詳細を解説

ここからは、住宅取得等資金の贈与税の非課税制度の特例を受ける要件や必要な手続きについて解説します。

受贈者の要件は?

非課税制度の特例を受ける側の要件は以下の通りです。

- ● 直系卑属であること

- ● 20歳以上であること

- ● 年間の合計所得が2000万円以下であること

- ● 過去に「住宅取得等資金の非課税」を適用したことがない

- ● 配偶者や親族から買った、または建てた住宅でないこと

- ● 贈与を受けた翌年3月31日までに全額を充てて住宅を購入すること

- ● 国内の住所を有していること

- ● 贈与を受けた翌年の3月31日までに該当の住宅に住むこと

対象物件の要件は?

非課税制度の特例を受ける物件の要件は以下の通りです。

- ● 登記上の床面積が40㎡以上240㎡以下

- ● 床面積の1/2以上が居住用であること

- ● 増改築の場合は増改築等工事証明書などによって証明されていること

- ● 増改築の場合は改築費用が100万円以上であること

適用に必要な手続きは?

特例の非課税制度を利用するには、贈与を受けた年の翌年2月1日から3月15日までに必要書類を揃えて所轄の税務署に提出しなければなりません。

必要書類は以下の通りです。

- ● 非課税制度の適用を記した贈与税の申告書

- ● 戸籍謄本

- ● 住宅取得の契約書の写し

- ● マイナンバーカードの写し

- ● 登記事項証明書

まとめ

住宅購入に対する親からの資金援助に関して概要を以下にまとめました。

- ● 親からの資金援助には贈与・借り入れ・共有の3種類がある

- ● 贈与を受けた場合、一定金額以上で贈与税が発生する

- ● 贈与の際は金額によって非課税にできる

- ● 特例の非課税制度を適用するには要件を満たす必要がある

贈与税は一歩間違うとペナルティによって課税額が増えたり、非課税制度の要件を満たさない場合があります。不安な方は専門家へ相談するのをおすすめします。

ANAの住まいでは、住宅購入に関しての無料相談を受け付けております。この機会にぜひご活用ください。