住宅ローンを利用してマイホームを購入した場合、住宅ローン控除を利用できます。しかし、住宅ローン控除の詳細がわからないため、詳しく知りたいという方も多いのではないでしょうか。

この記事では、住宅ローン控除とは何なのか、適用要件、受けられるまでの流れなどを解説します。この記事を読めば、住宅ローン控除の仕組みがわかるため、もれなく住宅ローン控除を受けることによって所得税の負担を軽減できるでしょう。

住宅ローン控除とは

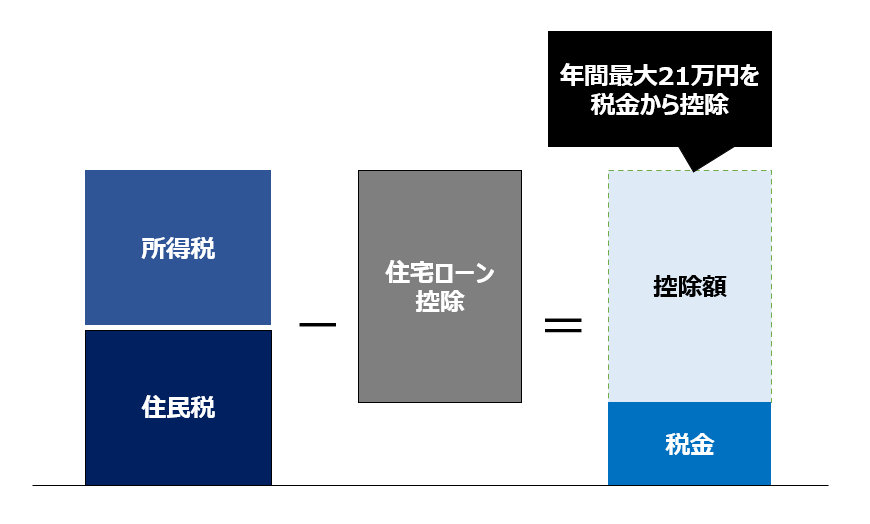

住宅ローン控除とは、住宅ローンなどを利用してマイホームを新築・購入し、一定の要件に当てはまった場合に、所得税の税額控除を受けられるという制度です。正式名称は「住宅借入金等特別控除」です。

住宅ローンなどを利用しない場合や中古住宅を取得する場合も、要件を満たしていれば所得税の税額控除が適用されます。

関連記事:住宅ローンとはどんな仕組み?種類や流れをわかりやすく解説!

関連記事:住宅ローンを組めるのは何歳まで?年齢別、借入期間の目安とは

住宅ローン控除の概要

住宅ローンの控除額は、住宅ローンなどの年末残高の合計額を基に算出します。なお、住宅の新築・購入の対価の金額が住宅ローンなどの年末残高の合計額よりも少ない場合にはその対価の金額を基準とします。

一般住宅を新築・購入した場合の住宅ローン控除の控除期間は最長13年間となっており、控除額の算出方法は以下の通りです。

住宅ローンなどの年末残高(最高3,000万円)×0.7%=控除額(最高21万円)

※控除額は100円未満の端数を切り捨て

参照:国税庁「マイホームを持ったとき」

例えば、所得税額が10万円、住民税額が20万円だった場合、その年の住宅ローン控除が21万円であれば、所得税額は10万円を引いて0円、住民税額は残った11万円を引いて9万円となります。

2022年(令和4年)改正のポイント

住宅ローン控除は2022年1月に法改正が適用されたことで、内容が一部変更になりました。改正のポイントをまとめると以下の通りです。

- ・入居にかかる適用期限が4年間(2022年~2025年)延長

- ・控除率が0.7%、控除期間が新築住宅及び買取再販物件などは原則13年、既存住宅は10年

- ・既存住宅も含めて住宅の環境性能などに応じた借入限度額の上乗せ措置を講じる

- ・2024年以降に建築確認を受ける新築住宅については、省エネ基準適合を要件化

- ・既存住宅の築年数要件について、1982年以降に建築された住宅に緩和

- ・新築住宅の床面積要件について、2023年以前に建築確認を受けたものは40㎡以上に緩和

- ・適用対象者の所得要件を合計所得金額3,000万円以下から2,000万円以下に引き下げ

参照:国土交通省「住宅ローン減税」

要件が緩和されたことで適用対象が増えた一方、控除率が引き下げられたことによって所得税・住民税の節税効果が下がる可能性があります。

住宅ローン控除でいくら税金が戻ってくる?

住宅ローン控除でどのくらいの税金が戻ってくるのかは人によって異なります。具体的にどのくらいの税金が戻るか住宅ローンの計算方法を確認し、控除のシミュレーションを行ってみましょう。

住宅ローン控除の計算方法

一般住宅を新築・取得した場合の住宅ローン控除の計算方法は、以下の通りです。

|

住宅ローンなどの年末残高(最高3,000万円)×0.7%=控除額(最高21万円) ※控除額は100円未満の端数を切り捨て |

参照:国税庁「マイホームを持ったとき」

住宅ローン控除のシミュレーション

会社員Aさんが、3,000万円の新築マンションを購入した場合で住宅ローン控除のシミュレーションを行ってみます。シミュレーションの条件は、以下の通りです。

- ・住宅ローン借入額:3,000万円(頭金:なし、ボーナス払い:なし)

- ・配偶者:有

- ・扶養者:無

- ・年収:500万円

- ・返済期間・プラン:35年の全期間固定金利

- ・金利:1.38%

上記の条件だと、13年間の控除額の合計は約229.4万円となります。年末のローン残高に応じて控除額が年々少なくなりますが、負担を軽減できるでしょう。

住宅ローン控除の適用要件

住宅ローン控除の適用要件は、取得する住宅の種類によって異なります。以下の4つの住宅を取得した場合の住宅ローン控除の適用要件を詳しく見ていきましょう。

- ・新築の場合

- ・中古の場合

- ・増築・リフォームの場合

- ・土地購入の場合

新築の場合

新築住宅とは、新たに建設された住宅で、建設工事の完了から1年以内、人が住んだことのない住宅です。

(参照:e-GOV法令検索「住宅の品質確保の促進等に関する法律 第2条2項」)

新築住宅で住宅ローン控除が適用される要件は以下の通りです。

【新築住宅の住宅ローン適用要件】

- ・住宅を取得してから6か月以内に入居し、引き続き居住している

- ・家屋の床面積(登記面積)が50㎡以上

- ・床面積の2分の1以上が専ら自己の居住の用に供されている

- ・民間の金融機関や独立行政法人住宅金融支援機構などの住宅ローンなどを利用している

- ・住宅ローンなどの返済期間が10年以上で、分割返済するものである

- ・控除を受ける年の所得金額が2,000万円以下

- ※家屋の床面積が40㎡以上50㎡未満でも控除を受けられますが、所得要件が1,000万円以下となる

参照:国税庁「マイホームを持ったとき」

中古の場合

中古住宅とは、人が住んだことがある住宅、建築工事の完了から1年以上経過している住宅です。

中古住宅で住宅ローン控除が適用される要件は以下の通りです。

【中古住宅の住宅ローン適用要件】

- ・住宅を取得してから6か月以内に入居し、引き続き居住している

- ・床面積の2分の1以上が、専ら自己の居住の用に供されている

- ・民間の金融機関や独立行政法人住宅金融支援機構などの住宅ローンなどを利用している

- ・住宅ローンなどの返済期間が10年以上で、分割返済するものである

- ・控除を受ける年の所得金額が2,000万円以下

- ・家屋の床面積(登記面積)が50㎡以上

- ・建築後使用された家屋である

- ・次のいずれかに当てはまる家屋である

- ○1982年1月1日以後に新築されたもの

- ○取得の日前2年以内に耐震住宅であると証明されたもの

- ○上記以外の家屋で、家屋取得日までに耐震改修を行うことについて申請し、居住日までに耐震住宅であると証明されたもの

参照:国税庁「マイホームを持ったとき」

増築・リフォームの場合

増築・リフォームとは、住宅の経年劣化の修復や機能向上を目的に行われる工事です。増築・リフォーム全てが住宅ローン控除の対象というわけではなく、次のいずれかに該当しなくてはなりません。

- ・増築・改築・建築基準法に規定する大規模な修繕または大規模の模様替え

- ・マンションなどの区分所有建物で、区分所有する部分の床や階段・壁の過半について行う一定の修繕・模様替え

- ・家屋のうち居室・調理室・浴室・便所・洗面所・何度・玄関または廊下の一室の床または壁の全部に行う修繕・模様替え

- ・建築基準法施行令の構造強度等に関する規定または地震に対する安全性にかかる基準に適合させる一定の修繕・模様替え

- ・一定のバリアフリー改修工事

- ・一定の省エネ改修工事

増築・リフォームで住宅ローン控除が適用される要件は以下の通りです。

【増築・リフォームの住宅ローン適用要件】

- ・住宅の増改築等の日から6か月以内に居住の用に供している

- ・特別控除を受ける年分の12月31日まで引き続き居住の用に供している

- ・特別控除を受ける年分の合計所得金額が3,000万円以下

- ・増改築等をした後の住宅の床面積が50平方メートル以上、かつ床面積の2分の1以上を専ら自己の居住の用に供している

- ・10年以上にわたり分割返済する増改築等のための一定の借入金または債務がある

- ・2以上の住宅を所有している場合には、主として居住の用に供すると認められる住宅

- ・増改築等をした年、その前2年の計3年間に以下の譲渡所得の課税の特例の適用を受けていない

- ○居住用財産を譲渡した場合の長期譲渡所得の課税の特例

- ○居住用財産の譲渡所得の特別控除

- ○特定の居住用財産の買換えの場合の長期譲渡所得の課税の特例

- ○財産を交換した場合の長期譲渡所得の課税の特例

- ○既存市街地等内にある土地等の中高層耐火建築物等の建設のための買換え及び交換の場合の譲渡所得の課税の特例

- ・居住年の翌年以後3年以内に居住した住宅以外の一定の資産を譲渡し、当該譲渡について上記に掲げる譲渡所得の課税の特例を受けていない

- ・自己が所有し、かつ自己の居住の用に供する家屋について行う増改築など

- ・増改築等の額が100万円を超えており、その2分の1以上の額が自己の居住用部分の工事費用

参照:国税庁「No.1216 増改築等をした場合(住宅借入金等特別控除)」

土地購入の場合

土地のみの購入では、住宅ローン控除を受けることはできません。その理由は、住宅ローン控除は住宅ローンを利用して住宅を購入した場合に利用できる制度だからです。

しかし、以下の適用要件を満たした場合は、住宅ローン控除を受けられます。

【土地購入の住宅ローン適用要件】

- ・家屋と家屋の敷地を一括して取得

- ・家屋の新築の日前2年以内に家屋の敷地を取得

- ・敷地の分譲契約締結日以後3か月以内に建築条件付きで家屋の敷地を取得

- ・敷地の購入日以後一定期間の建築条件付きでその家屋の敷地を取得

- ・新築工事の着工日以後に受領した借入金で家屋の敷地を取得

参照:国税庁「No.1225 住宅借入金等特別控除の対象となる住宅ローン等」

住宅ローン控除を受けるまでの流れ

住宅ローンを利用してマイホームを購入しても、自動で住宅ローン控除を受けられるというわけではありません。住宅ローン控除を受けるには、住宅ローンを利用してマイホームを購入した年に手続きを行う必要があります。

どのような手続きが必要なのか、1年目と2年目以降に分けて見ていきましょう。

1年目

住宅ローン控除を受ける最初の年分については、必要事項を記載した確定申告書に以下の書類を添付して納税地(原則住所地)の所轄税務署長に提出します。

- ・(特定増改築等)住宅借入金等特別控除額の計算明細書

- ・住宅取得資金に係る借入金の年末残高等証明書

- ・床面積の広さを証明する書類:登記事項証明書など

- ・家屋の取得金額を証明する書類:工事請負契約書や売買契約書など

参照:国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」

確定申告とは

確定申告とは、その年の1月1日~12月31日までの所得に対する税金がいくらなのかを計算して、税務署に申告することです。確定申告によって、多く納めている場合は還付を受けられる、不足している場合には追加で納めます。

申告期間は目的によって以下のように異なります。

- ・還付の申告:その年の翌年1月1日から5年間

- ・納付の申告:その年の翌年2月16日~3月15日

2年目以降

2年目以降は、必要事項を記載した確定申告書に以下の書類を添付して納税地(原則住所地)の所轄税務署長に提出します。

- ・(特定増改築等)住宅借入金等特別控除額の計算明細書

- ・住宅取得資金に係る借入金の年末残高等証明書

参照:国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」

給与所得者の場合、1年目は確定申告書を提出する必要がありますが、2年目以後については年末調整で特別控除の適用を受けることができます。勤務先に上記書類を提出すれば手続きが完了します。

住宅ローン控除に関するよくある質問

最後に、住宅ローン控除に関するよくある質問にお答えします。

Q.住宅ローン控除はいつまで受けられる?

住宅ローン控除は入居から最長13年間にわたって受けられます。

Q.住宅ローン控除の確定申告はいつ?

還付のみの場合は、住宅を購入した翌年の1月から確定申告を行うことができます。

Q.住宅借入金等特別控除申告書はどこでダウンロードできる?

2022年分の住宅借入金等特別控除申告書は以下のサイトからダウンロードできます。

国税庁:令和4年分確定申告特集「住宅ローン控除を受ける方へ」

Q.住宅ローン控除の手続きを忘れたらどうなる?

住宅ローン控除の手続きを忘れても、5年以内であれば還付申告を行うことができます。

Q.住宅ローン控除の年末調整はどんな手続きが必要?

2年目以後年末調整で住宅ローン控除を受ける場合は、勤務先に(特定増改築等)住宅借入金等特別控除額の計算明細書と住宅取得資金に係る借入金の年末残高等証明書を提出すれば完了します。

まとめ

住宅ローンを利用してマイホームを取得した場合、一定要件を満たしていれば住宅ローン控除を受けられます。所得税や住民税などの税金の負担を軽減できますが、取得後は自動的に適用されるわけではありません。

1年目は確定申告、2年目以降も確定申告もしくは給与所得者の場合は年末調整が必要なので、手続きを忘れないように注意してください。

ANAの住まいでは住宅購入に関する無料相談を実施しています。無料オンライン個別相談をご希望の方は、以下のページからお気軽にご相談ください。

関連記事:住宅ローンの審査期間はどのくらいかかる? 長引く原因や短縮する方法